「コロナで売上が落ちた」とお困りのみなさま、持続化給付金の申請はもうお済みでしょうか?(まだの方はこちら)

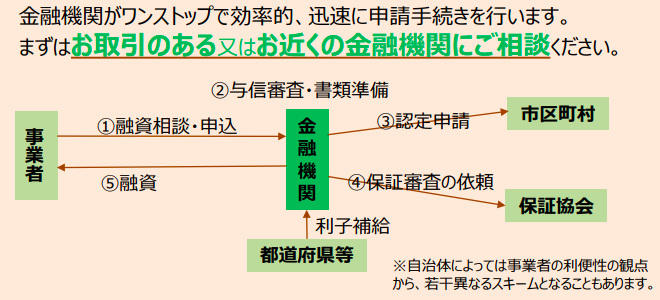

給付資格がある事業者が、申請をすると国から支払われる給付金。ありがたいとはいえ、個人で100万円、法人でも200万円が限度なので「事業を回すまでには、おぼつかない…」という方も多いかと思います。そんな悩みに応える「実質無利子・無担保」という有利な条件の融資が、国の政策として実施されています。前回の「コロナ時代を生き抜く」特集でご紹介した、「コロナウィルス感染症特別貸付」がそうです。困っている事業者にとっては有利な融資は、4月末までは、日本政策金融公庫しかこの融資を提供していなかったのですが、5月1日以降、「セーフティネット保証」として民間金融機関(主に地銀・信金)にまで提供元が広がっています。

| 対象者 | 前年、または前々年との売上比較 |

| 個人事業主 | 5%以上悪化 |

| 中小企業 | 5%以上悪化(保証料半額補填) 15%以上悪化(保証料全額補填) |

| 名称 | 「コロナウィルス感染症特別貸付」 | 「セーフティーネット保証」 |

| 融資元 | 日本政策金融公庫 | 民間金融機関(主に地銀・信金など) |

| 担保、保証 | 無担保・無保証 | 無担保、保証協会による保証 (保証料は売上5%減少の場合、半額が 売上15%以上減少の場合、全額が補填) |

| 限度額 | 6,000万円 | 4,000万円 |

| 返済期間 | 運転資金なら 15年以内、設備資金なら20年以内 | 10年以内 |

| 元本返済の据置期間 | 5年以内 | 5年以内 |

| 利子 | 3年間 実質無利子(共通) | |

※ 実質無利子とは、3年間分の利子については国が「特別利子補給制度」で肩代わりしてくれることを指します。

※セーフティーネット保証とは、国が都道府県を補助し、各都道府県で地銀や信用金庫等をサポートする制度融資なので、細かな条件は地域によってちがいます。

*保証料は国からの財源で、県と市とが補填します。個人事業主の場合は全額補填、中小企業の場合、売上5%以上減だと半額、15%以上減だと全額が補填されます。

経済産業省が制作した、民間金融機関による実質無利子・無担保融資の解説ビデオ。(別ウインドウが開きます)

建設業において、注文主(施主)から請負(工務店)へのお金の流れは、それぞれに違いはあるとしてもおおむね「契約時、着工時、上棟時、完成時」など、何回かに分けて支払われるのが一般的です。一方、元請である工務店からは、各職方への支払いや材料費など、出費は毎月発生します。元請けである工務店は、「もらうより前に支払いがある」のが、つらいところ。支払いをきちんきちんとしていくためには、月々の資金繰りができるだけの現金が手元になければなりません。

月々の支払いをしていけるだけの現金がない場合に頼りになるのが、金融機関からの融資です。「500万借金をしてでも、500万の貯金をもっている方が、借金もないが貯金もないよりは健全な経営ができる」と言われるのは、そのためです。とはいえ、借金をすれば、元本のほかに利子をつけて返済をしなければならない恐れから、借入することに躊躇する人もいるでしょう。

今回、国がコロナ対策の政策として実施する「実質無利子・無担保」融資は、借入のリスクを実質ゼロにし、経営の安定化の助けとなるものです。これまで金融機関から借入をしたことがなく、現在、資金繰りが不安定になっている人にとっては、金融機関とつきあいながら経営を立て直すことを考える、良いチャンスとなるかもしれません。

今回は、ふだんから地元の銀行・信金とつきあいがあり、今回の「実質無利子・無担保」の貸付制度を上手に利用している木の家ネットの3人の会員にインタビューしてみました。

Aさん:今年は大きな仕事があり、運転資金をまわしていくための資金繰りが心配だったので、2000万を10年返済で信用金庫から借入れました。

Bさん:うちも大きな現場を抱え、資金繰りが心配だったので、バッファーとして3000万を、実質無利子となる期間に1ヶ月を足した3年1ヶ月返済で地銀から借り入れた。

Cさん:コロナの影響で、無くなったり止まったりした現場があり、今後の資金繰りに不安を感じたので、これまで借り入れていた3000万を、この制度を活用した融資につけかえ、さらに追加で1500万を10年返済で借り足した。

Aさん:10年の返済期間の間、ずっと無利子(おどろき! 都道府県による制度融資のおかげ)

Bさん:年利1.2%だが、3年間は全額、国から支払われる。その期間にほぼ終わらせるために返済期間を3年と1ヶ月とした。1ヶ月長いのは、実際に利子を払う期間が少しでもいいので欲しいと、金融機関から言われたため

Cさん:追加融資分は、10年間ずっと年利1.0%だが、最初の3年間分の利息は、払った分が後払いで還付される。

※このリンク集は2020年7月15日現在のものです。アクセス時期によっては、URLの変更によるリンク切れ等が生じる場合があることをご了承ください。

Aさん:約166,000円 x 120回

Bさん:800,000円 x 36回 + 1,200,000円x1回

Cさん:約137,500円 x 120回

普段だと、銀行からお金を借りるには、事業計画や返済計画など、さまざまな書類を求められ、そのハードルは低くはありません。ところが、今回に関しては、かなり楽だったようです。日本政策金融公庫から借りる場合、必要書類は、前回の特集でとりあげた通りです。

| 個人 | 法人 | |

| 1 | 借入申込書 | |

| 2 | 事業税の納税証明書 | |

| 3 | 事業主の住民税の納税証明書 | 代表者の住民税の納税証明書 |

| 4 | 事業主の住民票 | 法人の履歴事項全部証明書 |

| 5 | 直近2期分の確定申告書の控え | 直近2期分の申告決算書の控え |

| 6 | 月次試算表、売上減少を説明する資料 | |

| 7 | 事業主の実印、印鑑証明書 | 法人の実印、印鑑証明書 |

| 8 | 指定業種に関する許認可証、登録証など | |

| 9 | 事業の概要を説明する資料 | |

| 10 | 融資額の使途の説明資料 | |

上記のうち、作文が必要となるのは、10 融資額の使途の説明資料ぐらい。あとは担当の役所から出してもらったり、会計担当の人に揃えてもらうぐらいで、そう難しいものではありません。9 事業の概要を説明する資料は、これまでに借入をしたり、補助金を申請していれば、既につくったものがあるでしょう。もし、初めてでしたら、金融機関の担当者と相談して作成しましょう。

申請書類の作成については「信金のサポートもあり、簡単でした」「自分で取りに行ったのは印鑑証明と納税証明書くらい」「記名捺印する書類は10種類くらいあって、住所や電話番号などを繰り返し書くのがつらかったくらい」と、大変ではなかったようです。

この融資制度、3年間の実質無利子とはいえ、金融機関が「利子をとらない」わけではなく、「借り手の代わりに、国が利子を払う」のであり、保証についても国が肩代わりしているので、銀行としては「リスクなく融資できて、利益が上がる」おいしいチャンスなのです。そのため「『今だと無利子無担保で借入できるけど、どう?』と、信金から声をかけてくれた」「弊社担当の銀行の営業がいろいろとサポートしてくれた」「これまで借入をしてきた地銀の支店長と次長が素早く対応してくれた」と、手続きがスムーズに運んだそうです。

これまでも地銀・信金から借入をしたことのある3人。金利がうんと低く、3年間は利子を国が支払ってくれる今回の融資の恩恵は、ことのほか大きいようです。月々の運転資金が安定的にあること、これまでにしてきた借金を、より利率が低いものに借り換えできて、経営が楽になったことが、それぞれの発言からうかがえます。

Aさん:月々の固定費の支払いのための資金繰りを考えなくてよくなったので、楽。設備投資まではできなくても、職方への支払いが確実にできるので安心。実質無利子もだが、いつもかなりの金額をもっていかれる保証料がかからないのもとても助かる。

Bさん:早速、資金繰りに利用する予定が生じて、あってよかった。

Cさん:同じ金融機関からこれまで3000万を金利3.6%で借りていたのを、借り換えできて金利は1.5%。月々の返済の固定費が減った。

制度として、最大4,000万円(民間金融機関の場合)借りられることになっているからといって、誰でも限度額まで借りられるわけではありません。保証がついてはいても、金融機関としては基本的にきちんと返済してもらいたいので、返済の見込みがない額の借入は承認してくれません。およその目安として、平均月商の3ヶ月から6ヶ月分と考えておくと良いでしょう。すでに他からの借入がある場合は減額されますし、これまでに返済実績があったり、事業に将来性があると判断されれば、より多くの額が認められるでしょう。取引実績がなければ金融機関の側も慎重な判断になりがちなので、借入額を決める時は先方とよく相談をし、無理のない金額にすることが大切です。

借入をしたことのない人のなかには「借金は悪いこと。できればしない方がいい」と思っている人もいるかもしれません。しかし、金利が低い時に適切な借入をすることで、資金繰りの心配を減らし、払うべきものをきちんと支払っていけるようになるのであれば、経営の健全化につながります。

今回のようにリスクなしに運転資金の融資を受けることができる機会に金融機関とのつきあいをはじめ、金融機関との信頼関係を築いていくことを、3人とも勧めています。その生の言葉をご紹介して、今回の特集の締めくくりとさせていただきます。

Aさん:コロナ対策としてお金を借りやすい状態を国がせっかくつくってくれているので、経営に不安があるようなら、このよい条件の時に借りられるものは借りた方がいい。お金を借りながら、余裕をもって安定的に経営していくことも、学ぶべきことのひとつです。

Bさん:保証料と利息を国や県が負担してくれる今は、金融機関にとってもチャンスで「どうせ金利ゼロなんだから最高額までいきましょうよ」なんて言ってきます。こんなに簡単に貸してくれることはめったにありません。借りても使い込まず、運転資金としておいておけば、無利子なので健全に返していくことができます。運転資金に不安がある人は、ぜひ利用するのがいいと思います。

Cさん:これまで借入なしでがんばってきた人は、無利子とはいえお金を借りるのは怖いことかもしれない。けれど、貸したい銀行と借りて助かる工務店と、お互いにWinWinになるような助け合いの関係を築いておけば、次のイザという時に安心です。これまで借金をしてきた人は、さらに借金をするのは悪いこと、と思うかもしれない。けれど、以前の借入をより低金利のものに借り換えることで、返済がずいぶんとラクになるのです。大きなお金を動かす工務店経営を続けていくために、銀行とのパートナーシップを築いておくことは必要だし、大事なことです。

以上、地銀・信金との関係の中で、うまく借入をした3人の生の声をお届けしました。「運転資金が途切れそうで、怖い。けれど、借入をするのも、怖い」という方にとって、健全な経営のための借入について知っていただくために、この特集が役にたってくれたらと思います。日本政策金融公庫での借入をするなら近くの商工会議所や商工会へ。民間金融機関から借入するなら、お近くの地銀や信用金庫へ。これからの経営について長い目で相談するために、勇気を出して連絡をとって、出かけてみてはいかがでしょうか。